Transition: Foto by Clker free Vector Images from Pixabay

Transition? 16x new research on migration, green jobs, green innovation, EU taxonomy, ESG risks, ESG ratings, ESG confusion, diversity, proxy advisors and big tech (# shows SSRN full paper downloads as of June 27th, 2024)

Social research (Transition)

Germans against migrants? Discrimination in the General Population by Silvia Angerer, Hanna Brosch, Daniela Glätzle-Rützler, Philipp Lergetporer, and Thomas Rittmannsberger as of May 30th, 2024 (#7): “In our incentivized allocation experiment with more than 2,000 participants representative of the German adult population … We find that discrimination against … Turkish migration background is widespread and substantial in size. Our causal moderation analysis indicates that while all migrant subgroups face discrimination, those with a better education and females experience significantly less. Furthermore, we find higher levels of discrimination among male decision makers, non-migrants, participants with right-wing political preferences, and residents of regions with a lower migrant share“(p. 13).

Inexpensive migration? Local Fiscal Effects of Immigration in Germany by Simone Maxand, Hend Sallam as of June 25th, 2024 (#7): “We … investigate how the share of the local foreign population affects public finances mainly at the district level. Our analysis utilizes regional administrative data for Germany at the district level, inspecting the period from 2010 to 2019 … our findings … suggest that the foreigners’ share insignificantly impacts collected tax revenues and public investment spending at the district level. … we find that the share of foreigners negatively influences the enrollment rate for children under three in childcare facilities… . By contrast, the share of foreigners in a district does not seem to significantly impact emergency public health spending and public staffing“ (p. 27/28).

Migration emotions beat facts: News, Emotions, and Policy Views on Immigration by Elena Manzoni, Elie Murard, Simone Quercia, and Sara Tonini as of May 29th, 2024 (#9): “We find evidence that the emotional reaction to the news of a rape committed by an immigrant moves policy views, with a significant increase in anti-immigration attitudes. Providing statistical information corrects factual beliefs … When presented in isolation, information tends to reduce anti-immigration views as it makes participants realize that the percentage of crime committed by immigrants is lower and that rape is a less frequent type of crime perpetrated by immigrants than what they previously thought. Yet, when information is combined with the rape news, the emotional reaction to the news dominates the beliefs-correcting effect of information: participants increase their anti-immigration views to the same extent as when exposed to the rape news only“ (p. 25).

Ecological research

Good green job pledges? Greenwashing the Talents: Attracting human capital through environmental pledges by Wassim Le Lann, Gauthier Delozière, and Yann Le Lann as of June 26th, 2023 (#93): “… we examine a climate movement initiated by elite French students … To hasten the sustainable transition of businesses, participants in the climate movement threatened to boycott job offers from polluting employers. … environmental pledges have a strong effect on intentions to refuse to work for polluting employers: respondents initially intending to refuse a job offer from a polluting company are, on average, more than three times less likely to maintain these intentions after exposure to an environmental pledge. … Individuals who are not responsive to environmental pledges exclude large companies from their career perspectives, do not believe in the ability of a market economy and technological development to solve the ecological crisis, and support radical action in the name of ecology. … Our results … highlight that companies have incentives to strategically use environmental pledges to mitigate the adverse effects of negative organizational attractiveness shocks caused by a poor environmental responsibility” (p. 26/27). My comment: See HR-ESG shareholder engagement: Opinion-Post #210 – Responsible Investment Research Blog (prof-soehnholz.com)

Green job creation: The Greener, the Higher: Labor Demand of Automotive Firms during the Green Transformation by Thomas Fackler, Oliver Falck, Moritz Goldbeck, Fabian Hans, and Annina Hering as of June 19th, 2024 (#6): “… we exploit the poly-crisis triggered by unexpected escalations of trade conflicts and sustained by consequences of the pandemic and the war in Ukraine. We find green firms’ labor demand is significantly and persistently higher than before the outbreak of the poly-crisis, by 34 to 50 percentage points compared to firms with a focus on combustion technology. This gap widens over time …. Green firms systematically adjust labor demand towards production and information technology jobs” (abstract).

Green innovations: The impact of environmental regulation on clean innovation: are there crowding out effects? by Nicola Benatti, Martin Grois, Petra Kelly, and Paloma Lopez-Garcias from the European Central Bank as of June 19th, 2024 (#18): “We showed that highly polluting firms tend to respond to environmental policy tightening by increasing their innovation efforts in clean technologies in an economically significant manner, especially in response to large changes in regulation. At the same time, we largely observe no statistically significant change to their innovation efforts in other, non-clean technology classes. This finding suggests that innovation in clean technologies, is not necessarily crowding out innovation elsewhere. … We find that technology support policy and non-market based policy instruments tend to have a stronger impact on clean innovation compared to market-based policy“ (p. 32/33).

ESG investment research (in: Transition)

Willing-to-pay for sustainability: The EU Taxonomy in Action: Sustainable Finance Regulation and Investor Preferences by Henning Cordes, Philipp Decke, and Judith C. Schneider as of June 17th, 2024 (#7): “We investigate ten sustainability objectives of the European Union (EU) for investment products. Our focus is on Germany as the largest economy affected by the EU regulation and the United States (US) … We show that participants in both countries value the sustainability objectives of the EU, expressed by a significant willingness-to-pay. However, the level is substantially lower in the US. Further, we identify individual as well as group heterogeneity in preferences“ (abstract). … “For example, investors are willing to forego significantly more return for a mutual fund that contributes to, e.g., the protection of biodiversity, than for one that contributes to, e.g., the creation of a circular economy” (p. 41) … the most important objectives for our sample of German participants are mirrored among US participants” (p. 42).

ESG reduces risks: Portfolios mit geringem ESG-Risiko schneiden in Krisenzeiten besser ab von Valerio Baselli von Morningstar vom 20.6.2024: „… Stresstests für ESG-strukturierte Portfolios während dreier vergangener Krisen durchzuführen: der Subprime-Krise 2007-09, der Griechenland-Krise 2010 und der US-Schuldenkrise 2011. In allen Regionen und für alle drei Szenarien erzielten die Portfolios mit geringerem ESG-Risiko eine bessere Rendite …. Geringes ESG-Risiko führt langfristig zu einer besseren risikoadjustierten Performance. Betrachtet man die durchschnittlichen Renditen über den untersuchten Zeitraum (Dezember 2014 bis April 2023), so zeigt sich, dass Portfolios mit niedrigem ESG-Risiko ihre jeweiligen regionalen Portfolios mit hohem ESG-Risiko in allen drei Regionen bei der Rendite übertreffen … Die Ergebnisse zeigen, dass sich Investitionen in Portfolios mit geringem ESG-Risiko besonders in den Sektoren Gesundheitswesen, zyklische Konsumgüter, Versorger und Grundstoffe lohnen“. Mein Kommentar: Der von mir beratene konsequent nachhaltige Fondsmit Fokus auf Gesundheit (und Versorger) hat bisher ebenfalls relativ niedrige Risiken

ESG confusion? Navigating the ESG-Financial relationship: A Sector-by-Sector Analysis of ESG Ratings and Financial Performance by Edmée Hogenmuller, Léna Tuvache, Anthony Schrapffer as of May 18th, 2024 (#152): “…data on 1298 international firms from 2012 to 2022 … reveals that the correlation between ESG scores and financial performance varies significantly by industry. Some sectors, like Energy & Transportation, exhibit stronger correlations with ESG scores … Credit-based metrics showed slightly stronger relationships with ESG scores than market-based metrics, while market-based metrics had stronger relationships with ESG risk ratings” (abstract).

Noncredible emitters (Transition 1): Credible climate transition plans: Insights from an AI-driven analysis of corporate disclosures by Nico Fettes from Clarity.ai as of June 2024: “Globally, across various sectors, only 40% of companies disclose their decarbonization measures and simultaneously quantify their contribution to achieving emission targets. Both are important criteria for assessing credible transition plans” (p. 1). “… only about 22% of all companies in our sample reported using carbon credits to achieve their targets” (p. 5) … “companies in certain sectors, including aerospace & defense and oil & gas, were found to be among the heavier users of carbon credits compared to other sectors … controversies also exist around the use of negative emissions technologies such as Carbon Capture and Storage (CCS) or reforestation which are still in the early stages of development or have not yet been proven at scale. … across our sample, 38% of companies reported on the use of these technologies for target achievement … the share was much higher in the oil & gas and steel sectors, with over 70% …” (p. 6). My comment see Fraglicher Klimaschutz emissionsintensive Unternehmen | CAPinside

More brown investments (Transition 2): Burn now or never? Climate change exposure and investment of fossil fuel firms by Jakob Feveile Adolfsen, Malte Heissel, Ana-Simona Manu, and Francesca Vinci from the European Central Bank as of June 13th, 2024 (#14): “… we show that fossil fuel firms with high exposure to climate change raised investment in response to the Paris Agreement relative to firms with low exposure. Importantly, investment sustained current business models, while there are no indications that fossil fuel firms transitioned towards renewable energy sources nor less carbon-intensive production technology after Paris” (p. 29).

ESG-rating details matter: Is ESG a Sideshow? ESG Perceptions, Investment, and Firms’ Financing Decisions by Roman Kräussl, Joshua D. Rauh and Denitsa Stefanova as of May 31st, 2024 (#12): “… based on Refinitiv’s point-in-time (PIT) ratings product that ensures we … document false inferences about asset growth that would have been made about capital raising if using the standard Refinitiv product instead of the PIT data, which are primarily driven by the fact that the coverage of the standard Refinitiv dataset extends ratings back to time periods when investors did not actually have the information available in the scores. We find that higher environmental scores shift the firm’s capital structure towards equity and away from debt … Separately, we find that governance and social scores are not significantly associated with subsequent changes in either equity or debt issuance. Our findings are consistent with the hypothesis that changes in ESG scores neither affect a firm’s opportunity cost of capital for new investment projects nor relax financing constraints, … we find neither that ESG upgrades raise firm valuation ratios nor that they lead to balance sheet growth. Rather, they lead to firms issuing equity to reduce net debt“ (p. 18/19).

Good “E” lowers risks: Corporate Carbon Performance and Firm Risk: Evidence from Asia-Pacific Countries by Eltayyeb Al-Fakir Al Rabab’a, Afzalur Rashid, Syed Shams and Sudipta Bose as of June 19th, 2024 (#9): “… using a sample of 9,212 firm-year observation from 13 Asia-Pacific countries from 2002–2021. … We find that CCP is negatively associated with firm risk … finding that the quality of country-level governance accentuates the negative association of CCP with firms’ total risk, idiosyncratic risk and systematic risk. … We also find that country-level business culture, emissions trading schemes (ETSs), climate change performance and attention to carbon emissions accentuate the negative association between CCP and firm risk“ (p. 32/33).

Diversity returns: Do investors value DEI? Evidence from the Stop WOKE Act by Hoa Briscoe-Tran as of June 21st, 2024 (#10): “… this paper investigates whether capital markets value corporate Diversity, Equity, and Inclusion (DEI) initiatives. In 2022, Florida passed the Stop WOKE Act, which restricted DEI initiatives in the workplace. Upon the Act’s announcement, the market value of affected firms declined by 1.80 percentage points compared to others. The decline was more significant in industries where DEI is financially material and among firms with investors exhibiting stronger pro-social preferences” (abstract).

Other investment research (in: Transition)

Proxy questions: Seven Questions about Proxy Advisors by David F. Larcker and Brian Tayan as of April 29th, 2024 (#285): “The proxy advisory industry–in which independent third-party firms provide voting recommendations to institutional investors for matters on the annual proxy–has grown in size and controversy. Despite a large number of smaller players, the proxy advisory industry is essentially a duopoly with Institutional Shareholder Services (ISS) and Glass Lewis controlling almost the entire market.

In this Closer Look, we examine seven important questions about the role, influence, and effectiveness of proxy advisors” (abstract).

Big-Tech Finanzkonkurrenz: Mehr Geld, mehr Macht: Big-Techs im Finanzwesen von Carolina Melches und Michael Peters von Finanzwende vom Juni 2024: „In Südostasien und insbesondere China sind die Tech-Giganten tief in der Finanzbranche verankert. … In den USA sind ebenfalls Big-Techs mit einer Vielzahl an Finanzangeboten wie Ratenkrediten („Buy Now Pay Later“- Angebote), Sparkonten und Zahlungsdiensten unterwegs. In der EU bieten sie vorwiegend Zahlungsdienste an und werden vergleichsweise weniger genutzt“ (S. 4).

………………………………………………………………………………………………………………………………………..

Werbehinweis

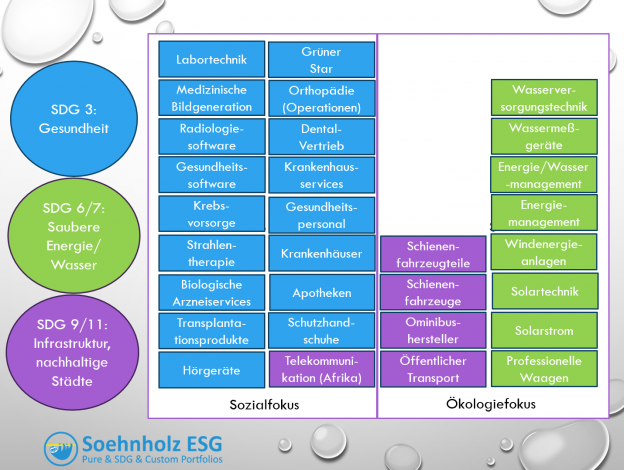

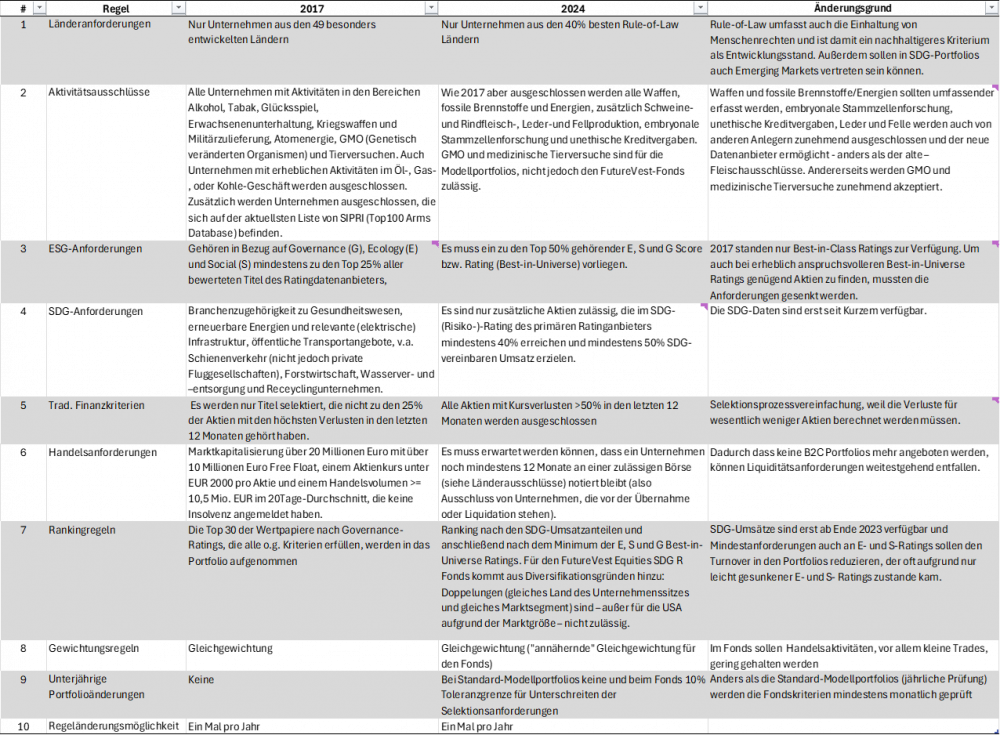

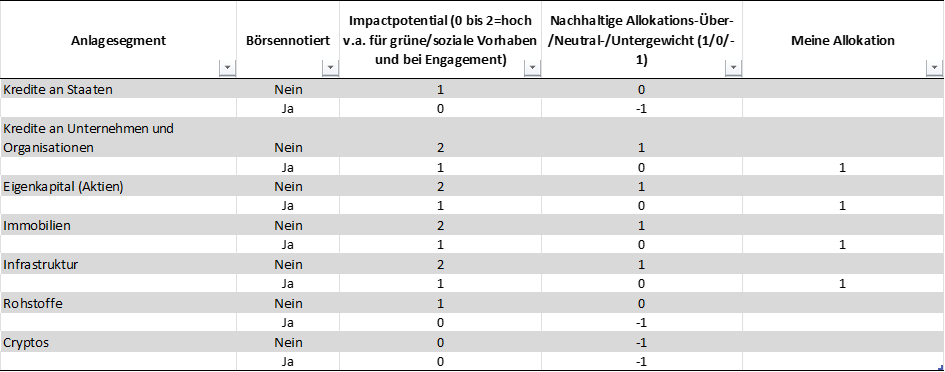

Unterstützen Sie meinen Researchblog, indem Sie in meinen globalen Smallcap-Investmentfonds (SFDR Art. 9) investieren und/oder ihn empfehlen. Der Fonds konzentriert sich auf die Ziele für nachhaltige Entwicklung (SDG: Investment impact) und verwendet separate E-, S- und G-Best-in-Universe-Mindestratings sowie ein breites Aktionärsengagement (Investor impact) bei derzeit 29 von 30 Unternehmen: My fund – Responsible Investment Research Blog (prof-soehnholz.com). Zur jetzt wieder guten Performance siehe zum Beispiel Fonds-Portfolio: Mein Fonds | CAPinside