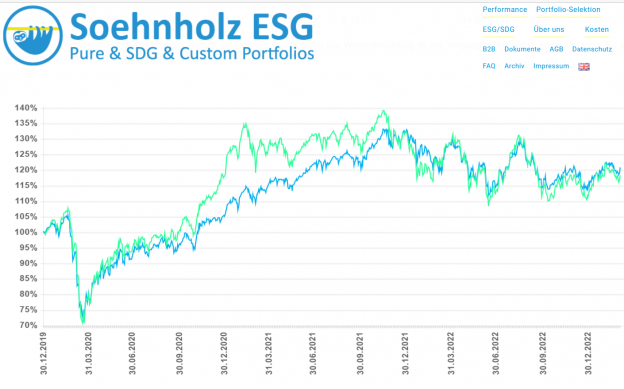

Impactaktien: Dauerhaft haben aktive Fonds meist schlechtere Performances als adäquate passive Benchmarks. Outperformanceversprechen sind deshalb wenig glaubhaft. Aber den meisten Untersuchungen zufolge, kann man mit nachhaltigen Aktien eine marktübliche Performance erreichen. Ich versuche deshalb, aus besonders nachhaltigen Aktien ein attraktives Portfolio mit marktüblicher Performance zu machen.

Dafür nutze ich klare Regeln, die vor allem aus Ausschlüssen, hohen Anforderungen an Best-in-Universe Umwelt-, Sozial- und Unternehmensführungs- (E, S und G) Ratings und hohen Vereinbarkeiten mit den nachhaltigen Entwicklungszielen der Vereinten Nationen (SDG) bestehen (vgl. Regeländerungen: Nachhaltig aktiv oder passiv? (prof-soehnholz.com). Die SDG-Vereinbarkeit soll sicherstellen, dass die selektierten Unternehmen eine positive Wirkung auf Umwelt oder Soziales (Impact) haben.

Impactaktien: Klare Regeln und marktübliche Performance

Seit dem Start meiner Firma Ende 2015 nutze und veröffentliche ich klare Regeln für meine Portfolios. Das hier diskutierte globale ESG SDG Portfolio habe ich Ende 2017 eingeführt. Fast alle Regeln beziehen sich auf die Aktienselektion. Für die Portfoliobildung gibt es nur zwei relevante Regeln. Erstens: Direkte Wettbewerber mit dem Hauptsitz im selben Land sind ausgeschlossen, nur für die USA darf aufgrund der Größe des Marktes zwei Wettbewerber zugelassen. Und zweitens: Alle Aktien werden annähernd gleich gewichtet. Andere Portfolioentwickler, z.B. von Indexfonds, und Portfoliomanager nutzen meistens auch Vorgaben vor allem in Bezug auf Mindest- und Maximalgrenzen für Länder- und Branchenallokationen.

Seit dem Start performt mein Portfolio – vereinfacht zusammengefasst – ähnlich wie traditionelle Small- und Midcap-Aktien.

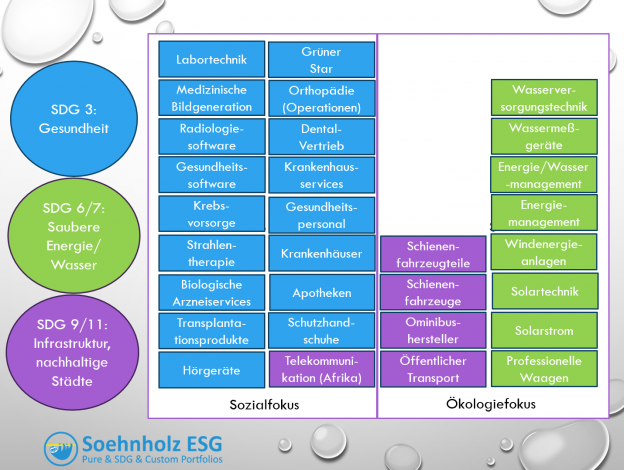

Unternehmens-Impact: 30 Spezialisten im Portfolio

Von den 30 Unternehmen, deren Aktien aktuell in meinem ESG SDG Fondsportfolio sind, haben 11 ihren Hauptsitz in den USA. Das ist weniger als in der Vergangenheit und erheblich weniger als der US-Anteil von Vergleichsindizes. 17 sind Unternehmen aus dem Gesundheitssektor bzw. können dem SDG 3 zugeordnet werden. Das ist viel mehr als bei anderen Small-/Mid-Cap-Portfolios und auch als in den meisten anderen Impactportfolios. Der Gesundheitssektor wird jedoch durch Unternehmen mit sehr unterschiedlichen Schwerpunkten abgedeckt (siehe Grafik). Die Schwerpunkte der einzelnen Unternehmen sind: Gesundheitspersonal, Schutzhandschuhe, Labortechnik, Hörgeräte, Strahlentherapie, Krebsvorsorge, Radiologiesoftware, Grüner Star, Dental, Örthopädie, Gesundheitssoftware (B2B), Medizinische Bildgeneration, Krankenhäuser, Krankenhausservices, Apotheken, biologische Arzneiservices, und Organtransplantationsprodukte.

Acht Unternehmen sind auf Umwelt- und Energiethemen (SDG 6 und 7) fokussiert: Energiemanagement, Windenergieanlagen, Solartechnik, Solarstrom, Wasserversorgungstechnik, Wassermessgeräte, Profi-Waagen.

Weitere fünf Unternehmen können dem Segment öffentlicher Transport bzw. nachhaltige Städte und Infrastruktur (SDG 9 und 11) zugeordnet werden: Schienenfahrzeugteile, Schienenfahrzeuge, Bushersteller, Öffentlicher Transport, Telekommunikation Afrika.

Ungefähr zwei Drittel der Unternehmen haben Marktkapitalisierungen unter 5 Milliarden Euro und sind damit ziemlich niedrig kapitalisiert (Small Caps). Die restlichen Unternehmen sind mittelgroß (Mid Caps). Das ist wenig verwunderlich, denn spezialisierte Unternehmen sind einfacher höchstmöglich SDG-kompatibel und bieten weniger „Ausschluss-Aktivitäten“ an. Größere Unternehmen sind dagegen oft diversifizierter und damit auch in nicht SDG- bzw. Ausschluss-Aktivitäten involviert.

Ich habe nur wenige dieser Unternehmen in anderen Impactfonds gefunden. Das liegt einerseits wohl daran, dass es wenige vergleichbare Fonds gibt, denn viele Impactfonds sind nur auf ökologische Themen oder regional fokussiert. Andererseits sind die Aktienselektionskriterien anderer Impactfonds nennenswert anders als meine (vgl. Globale Small-Caps: Faire Benchmark für meinen Artikel 9 Fonds? – Responsible Investment Research Blog (prof-soehnholz.com)).

Impactaktien: Wieso sind gerade diese Unternehmen im Portfolio?

Als ich das Portfolio 2017 gestartet habe, hatte ich noch keine guten Daten, um Vereinbarkeiten mit den SDG zu prüfen. Deshalb habe ich Unternehmen vor allem aufgrund ihrer Zugehörigkeit zu Marktsegmenten mit einem vermuteten positiven ökologischen oder sozialen Impact ausgesucht, namentlich Gesundheit, erneuerbare und elektrische Energien, Schienen-, Wasser- und Telekommunikationsinfrastruktur, Recycling, Umwelttechnik, Wohn- und Sozialimmobilien, Arbeitsvermittlung sowie Aus- und Fortbildung.

Seit Ende 2023 bietet mein Nachhaltigkeitsdatenanbieter Clarity.ai für die sehr vielen von ihm abgedeckten Unternehmen eine SDG-Umsatzanalyse an. Seitdem nehme ich nur noch Unternehmen neu ins Portfolio auf, deren Umsätze zu mindestens 50% als SDG-vereinbar gelten.

Allerdings habe ich zunächst Unternehmen im Portfolio gelassen, bei denen meine aktivitätsbasierten Einschätzungen von der Umsatzanalyse des Ratinganbieters abwichen. Das betraf vor allem Unternehmen mit Fokus auf Wohn- und Sozialimmobilien sowie Zeitarbeit bzw. Arbeitsvermittlung. Nach einigen intensiven Diskussionen mit dem Ratinganbieter kann ich dessen Argumentationen besser nachvollziehen und habe deshalb inzwischen alle Aktien verkauft, die nach dessen Berechnung nicht mindestens 45% SDG-kompatiblen Umsatz haben. Insgesamt haben meine 30 Portfoliounternehmen aktuell etwa 80% SDG-kompatible und 0% SDG-schädliche Umsätze.

Aktuell prüfe ich, wann ich die individuelle Mindestgrenze weiter hochsetzen kann. Dabei sind 50% bzw. sogar 75% relativ einfach erreichbar und für Ende des Jahres 2024 strebe ich sogar 90% Mindest-SDG-Vereinbarkeit an.

Mein Unternehmens- und Investor-Impact: Ausblick

Ich erwarte, dass es auch künftig bei der Konzentration meines Portfolios auf Gesundheit, Energie/Umwelt und Transport/Infrastruktur bleiben wird. Die Länderallokation wird weiter schwanken, aber die USA gegenüber traditionellen Benchmarks eher unterrepräsentiert sein. Außerdem erwarte ich auch künftig einen klaren Small-Cap-Fokus. Ich bin zuversichtlich, dass Risikokennzahlen wie zwischenzeitliche Verluste und Volatilität trotzdem marktüblich ausfallen werden, denn Gesundheit gilt als defensiver Sektor.

Insgesamt bin ich sehr von den Aktivitäten der Unternehmen angetan, die in meinem Portfolio sind. Diese Unternehmen können das Leben von Menschen wirklich positiv beeinflussen (Unternehmens-Impact). Ich bin froh, dass ich fast mein ganzes Vermögen in Unternehmen aus so attraktiven Marktsegmenten investieren kann.

Allerdings können – trotz meiner hohen Selektionsanforderungen – auch diese Unternehmen noch nachhaltiger werden. Das versuche ich durch meine umfassenden Engagementaktivitäten bei aktuell 27 von 30 Unternehmen voranzubringen (vgl. „Nachhaltigkeitsinvestmentpolitik“ und „Engagementreport“ auf www.futurevest.fund).

Diese Aktivitäten sind vor allem auf Umwelt-, Sozial- und Governanceverbesserungen der Unternehmen und ihrer Stakeholder ausgerichtet. Es kann aber kaum erwartet werden, dass die Produkte oder Services meiner Portfoliounternehmen durch meine Aktivitäten (noch) besser werden.

Ob die Unternehmen bzw. ich als Investor künftig (noch) mehr Impact haben werden, ist zudem nur schwer sinnvoll messbar. Viel mehr als 90% SDG-Vereinbarkeit sind kaum zu erreichen. Mehr Unternehmens-Impact kann nur dann erzielt werden, wenn die Unternehmen wachsen. Mehr Investor-Impact ist theoretisch einfacher. Dafür müssen mehr Portfoliounternehmen mehr von meinen Vorschlägen implementieren. Daran werde ich weiter intensiv arbeiten.

Impactaktien: Disclaimer

Diese Unterlage ist von der Soehnholz ESG GmbH erstellt worden. Die Erstellerin übernimmt keine Gewähr für die Richtigkeit, Vollständigkeit und/oder Aktualität der zur Verfügung gestellten Inhalte. Die Informationen unterliegen deutschem Recht und richten sich ausschließlich an Investoren, die ihren Wohnsitz in Deutschland haben. Sie sind nicht als Verkaufsangebot oder Aufforderung zur Abgabe eines Kauf- oder Zeichnungsangebots für Anteile des in dieser Unterlage dargestellten Fonds zu verstehen und ersetzen nicht eine anleger- und anlagegerechte Beratung. Anlageentscheidungen sollten nur auf der Grundlage der aktuellen gesetzlichen Verkaufsunterlagen (Wesentliche Anlegerinformationen, Verkaufsprospekt und – sofern verfügbar – Jahres- und Halbjahresbericht) getroffen werden, die auch die allein maßgeblichen Anlagebedingungen enthalten. Die Verkaufsunterlagen werden bei der Kapitalverwaltungsgesellschaft (Monega Kapitalanlagegesellschaft mbH), der Verwahrstelle (Kreissparkasse Köln) und den Vertriebspartnern zur kostenlosen Ausgabe bereitgehalten. Die Verkaufsunterlagen sind zudem im Internet unter www.monega.de erhältlich.

Die in dieser Unterlage zur Verfügung gestellten Inhalte dienen lediglich der allgemeinen Information und stellen keine Beratung oder sonstige Empfehlung dar. Die Kapitalanlage ist stets mit Risiken verbunden und kann zum Verlust des eingesetzten Kapitals führen. Vor einer etwaigen Anlageentscheidung sollten Sie eingehend prüfen, ob die Anlage für Ihre individuelle Situation und Ihre persönlichen Ziele geeignet ist. Diese Unterlage enthält ggf. Informationen, die aus öffentlichen Quellen stammen, die die Erstellerin für verlässlich hält. Die dargestellten Inhalte, insbesondere die Darstellung von Strategien sowie deren Chancen und Risiken, können sich im Zeitverlauf ändern. Einschätzungen und Bewertungen reflektieren die Meinung der Erstellerin zum Zeitpunkt der Erstellung und können sich jederzeit ändern. Es ist nicht beabsichtigt, diese Unterlage laufend oder überhaupt zu aktualisieren. Sie stellt nur eine unverbindliche Momentaufnahme dar. Die Unterlage ist ausschließlich zur Information und zum persönlichen Gebrauch bestimmt. Jegliche nicht autorisierte Vervielfältigung und Weiterverbreitung ist untersagt.