Picture by ArtRose from Pixabay

Custom Voting: 8x new research on child labour, carbon accounting, ESG ratings, ESG flows, voting and green project finance (# shows SSRN full paper downloads as of April 25th, 2024)

Social and ecological research

Child labour: Issue paper on child labour and climate change by the International Labour Orgnizsation as of November 30th, 2023: “The paper examines more than 100 articles from the peer-reviewed literature and reports from international organizations, think tanks and non-governmental organizations. The available evidence, though still limited, makes abundantly clear that climate change – and public and private responses to it – is already having profound impacts on child labour … Safeguards, for example, are needed so that public policies promoting the clean energy transition do not create labour market disruptions that leave low-skill workers and their families in a position of greater vulnerability and more reliant on their children’s labour” (p. vi).

ESG investment research (in: Custom Voting)

Creative carbon accounting: Incorporating Carbon Emissions into Decision-Making – The Case of Transactional Connectivity by Bastian Distler, Jürgen Ernstberger, Mario Keiling, Felix Müller, and Mike Szabo as of April 16th, 2024 (#65): “To incorporate non-financial information into decision-making, non-financial information must be available on the same level of granularity as financial information. A specific use case is transactional carbon accounting, which adds carbon emission information to transactions recorded in a firm’s general ledger. Consequently, general ledger accounts and, thus, the balance sheet and income statement show monetary values and carbon emissions. This strong connectivity between financial and carbon information (1) enables integrated thinking by considering carbon and financial information equally in decision-making, (2) provides more decision-useful information for investors, and (3) increases the reliability of carbon information as auditors can apply the same procedures as for financial information” (abstract). My comment: Interesting that this proposal is supported by practicioners from SAP

ESG divergence: Do ESG Scores Converge Over Time? Empirical Evidence From Listed US Companies by Christian Lohmann, Steffen Möllenhoff and Sebastian Lehner as of April 14th, 2024 (#12): “The present study shows low correlations between ESG scores of listed US companies from Refinitiv, MSCI, ESG Book, and Moody’s ESG persist during the observation period. There is no observable convergence of ESG scores over time as the correlations are stable or tend to decrease in the analyzed period 2007–2022 … No objective ranking can be derived with regard to the validity and the informative value of the ESG scores from different ESG rating agencies. Likewise, no statement can be made as to which ESG score represents the most valid measure“ (p. 8/9). My comment: It is very important to select the most adequate ESG rating provider

Differentiated ESG performance: Cutting to the chase on ESG by Guillaume Burnichon, Frederic Lepetit, Théo Le Guenedal, Takaya Sekine, Raphaël Semet and Lauren Stagnol from munid as of April 22nd, 2024 (#190): “Examining the first layer – the surface – of financial performance, ESG, and to a lesser extent, the E, S and G pillars have not been the most important differentiators in terms of financial performance over the studied time window … In particular, we identified a dependence of the Emissions & Energy pillar to commodity price movements. Then, focusing specifically on North America, the remarkable performance of Biodiversity & Pollution and ESG Strategy sub-pillars is a strong indicator that ESG investing has not been halted in North America despite the strong politicization” (p.13).

Normal ESG investors: Are ESG investors more resilient? An examination of ESG fund flows Georgina Yarwood from Vanguard Asset Management as of April 16th, 2024 (#13): “… we assess whether investors in ESG index funds are more resilient against adverse market conditions than those in non-ESG index funds. Based on a sample of mutual funds and ETFs available for sale in Europe, the US and the UK representing 144,154 fund-week observations, observed over a time period ranging from 2009 to 2022 …” (abstract). … “We find weak evidence in support of our hypothesis that ESG fund investors demonstrate greater resilience, or “stickiness”, during times of market drawdown. Our hypothesis appears to hold only when the sample is comprised of retail mutual funds available for sale in Europe. What’s more, we also do not find conclusive evidence that the resilience of ESG investors is dependent on the extent of market drawdown experienced” (p. 14).

Responsible ESG risks? Responsible Asset Managers by Ke Shen, Xuemin (Sterling) Yan, Shuran Zhang, and Haibei Zhao as of April 16th, 2024 (#19): “There is no evidence that PRI signatories act more responsibly than their non-PRI counterparts. PRI signatories also exhibit more, not fewer, ESG risk incidents after signing PRI. We find mixed evidence that funds managed by responsible asset managers tend to invest more responsibly. We show that responsible asset managers are less likely to adopt a blanket approach to vote on contentious ESG proposals; however, they are not more likely to vote for ESG proposals. Finally, we show that funds managed by responsible asset managers tend to underperform those managed by irresponsible asset managers“ (p. 32).

Impact investment research (in: Custom Voting)

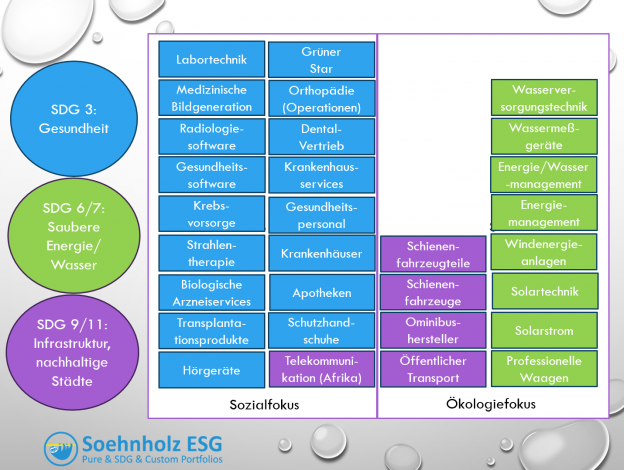

Custom Voting: Custom Proxy Voting Advice by Edwin Hu, Nadya Malenko, and Jonathon Zytnick as of April 15th, 2024 (#45): “This paper presents the first empirical analysis of custom proxy voting advice (Sö: With proxy voting shareholders delegate their votes to a third party). We find that customization is widespread and that custom recommendations differ significantly from benchmark recommendations. .. we show that customization serves two purposes. First, it aids shareholders in expressing their preferences, such as those related to ES issues, through voting. Second, it streamlines shareholders’ deliberative process by decreasing the need to pay attention to each individual proposal, enabling shareholders to concentrate their research efforts on the more crucial and contentious matters. … In the first stage, investors work with the proxy advisor to set their custom voting policies, and in the second stage, they decide whether to follow custom recommendations or to conduct additional research. … due to the widespread use of custom recommendations, proxy advisors provide far more than one recommendation on a given proposal“ (p. 30/31). My comment: My approach to impact investing see Impactaktien-Portfolio mit 80% SDG-Vereinbarkeit? – Responsible Investment Research Blog (prof-soehnholz.com) and Shareholder engagement: 21 science based theses and an action plan – (prof-soehnholz.com)

Project greenwashing? Do Voluntary Pledges Make Loans Greener? by Tobias Berg, Robin Döttling, Xander Hut, and Wolf Wagner as of April 16th, 2024 (#45): “We analyze whether voluntary green pledges result in greener loan origination in the project finance (PF) market. The PF market is of key importance for financing large-scale, climate-relevant projects globally. We can directly classify the environmental impact of expenditures financed through PF loans because projects are single-purpose developments. We exploit a tightening of the Equator Principles (EP) that introduced comprehensive climate risk management requirements to newly originated PF loans. … we find no evidence for a shift from brown to green lending by EP members relative to non-EP members after the tightening”.

………………………………………………………………………………..

Advert for German investors

Sponsor my research by investing in and/or recommending my global small cap mutual fund (SFDR Art. 9). The fund focuses on the Sustainable Development Goals and uses separate E, S and G best-in-universe minimum ratings and broad shareholder engagement with currently 28 of 30 companies: FutureVest Equity Sustainable Development Goals R – DE000A2P37T6 – A2P37T or My fund (prof-soehnholz.com).