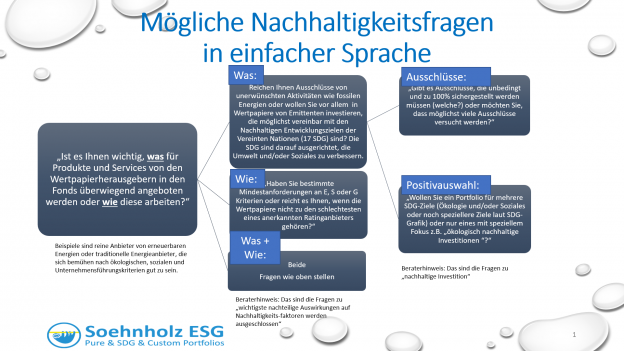

Deadline August: Ab August müssen AnlegerInnen aufgrund regulatorischer Vorgaben (MiFID II, IDD) nach ihren Nachhaltigkeitspräferenzen befragt werden. Auch künftig ist zunächst weiterhin die sogenannte Geeignetheit zu prüfen, speziell Renditeerwartungen, Risikokriterien, Zeithorizont und individuelle Umstände von InteressentInnen. Vereinfacht zusammengefasst muss künftig im Anschluss daran gefragt werden, inwieweit eines oder mehrere dreier Nachhaltigkeitsprodukttypen in Anlagen einbezogen werden sollen: Erstens ein Produkt mit einem ein Mindestanteil an ökologisch nachhaltigen Investitionen oder, zweitens, einem Mindestanteil an sozial nachhaltigen Investitionen oder drittens mit einer Mindest-ESG-Gesamtbeurteilung.

Werbemitteilung: Kennen Sie meinen Artikel 9 Fonds FutureVest Equity Sustainable Development Goals R – DE000A2P37T6 – A2P37T mit Fokus auf soziale SDGs und Midcaps, Best-in-Universe Ansatz, getrennte E, S und G Mindestratings?

Auf Seite 2 geht es weiter: