Impact impact? 18x new research on pension taxes, food carbon labels, sector investing, brown divestments, biodiversity, ESG fund flows, governance washing, impact investing, stewardship, shareholder engagement, divestments, social bonds, article 9 funds and asset allocation (# of SSRN downloads on August 3rd, 2023) by Marco Becht, Tobias Berg, Timo Busch, Thierry Roncalli, Laurens Swinkels and many more

Social and ecological research

Pension taxes: Does a Decrease in Pension Taxes Increase Retirement Savings? An Experimental Analysis by Kay Blaufus, Michael Milde, and Alexandra Spaeth as of June 12th, 2023 (#34): “Many countries use tax incentives to promote retirement savings. … Using a series of experiments, we demonstrate that decreasing pension tax rates does not encourage retirement savings. … In contrast, an increase in the tax refund rate, i.e., the rate at which individuals can deduct their retirement savings, increases savings. … all subjects were fully informed about the tax rules and passed comprehension tests on these rules. Nevertheless, we observe significant misperceptions regarding taxes on pension income. … an instrument that increases current tax benefits is more effective than one that decreases future tax burdens even if both instruments are economically equivalent. … we show that substituting deferred taxation with economically equivalent immediate taxation increases the (effective) savings rate by 7.2 percentage points without changing tax revenue” (p. 28/29).

Food carbon labels: Should Carbon Footprint Labeling be Mandatory for all Food Products? RCT Shows no Benefit beyond Labeling the Top Third by Pierre Chandon, Jad Chaaban, and Shemal Doshi as of June 12th, 2023 (#26): “Carbon footprint labels have been shown to lead consumers to choose food products with lower CO2 emissions … We asked 1,081 American consumers to shop in an experimental online grocery store and choose one frozen meal among the full assortment of a major American grocer … A 16.5% reduction in emissions was achieved by labeling the top third of products, with no statistically significant improvement gained by further increasing the proportion of labeled products” (abstract).

ESG and internal control: Corporate Environmental, Social, and Governance (ESG) Performance and the Internal Control Environment by Jacquelyn Sue Moffitt, Jeanne-Claire Alyse Patin, and Luke Watson as of June 15th, 2023 (#59): “We find that ESG performance is negatively related to the likelihood of general internal control weaknesses, consistent with transparent reporting. We also find that ESG performance is negatively related to company-level internal control weaknesses, which are considered relatively severe. Further, we find that ESG performance is negatively associated with specific internal control weaknesses that indicate a lack of ethical tone at the top. … Overall, our results suggest that ESG performance is positively associated with the strength of the internal control environment“ (abstract).

ESG investing research: Impact impact?

Environmental sector investing: Environmental Preferences and Sector Valuations by Tristan Jourde and Arthur Stalla-Bourdillon as of July 7th, 2023 (#75): “… we explore the dynamic nature of pro-environmental preferences among investors through the lens of sector valuations in global equity markets from 2018 to 2021. … we find that firms’ green and brown sector affiliations are significantly priced in the global equity market, positively for green sectors and negatively for brown sectors. Furthermore, companies operating in green sectors have become increasingly overvalued relative to the rest of the market between 2018 and 2021, and vice versa for those operating in brown sectors … In addition, the turnover rate of both green and brown companies has increased over the last years …“ (p. 19). My comment: An update of the study after the 2022 market development would be interesting.

Brown divestments: Climate risk and strategic asset reallocation by Tobias Berg, Lin Ma, and Daniel Streitz as of Feb. 28th, 2023 (#128): “We document that large emitters, i.e., firms that are part of the Climate Action 100+ scheme, started to reduce their combined Scope 1 and 2 emissions by around 12% in the years after the 2015 Paris Agreement relative to other public firms with positive carbon emission levels. … There is no evidence for increased engagements in other emission reduction activities. … we find that buyers of large asset sales tend to be private, financial, and other firms that do not disclose emissions to the Carbon Disclosure Project. … We provide evidence that is consistent with increased regulatory risk being a main driver of the effects“ (p. 25/26). My comment: I am skeptical regarding Transition investments see ESG Transition Bullshit? – Responsible Investment Research Blog (prof-soehnholz.com)

Biodiversity premium: A closer look at the biodiversity premium by Guillaume Coqueret and Thomas Giroux as of Juy 21st, 2023 (#163): “… while this (Sö: biodiversity) premium is not unconditionally strong, there are dimensions along which it may prove substantial. For instance, air pollution is priced significantly more than land use, even though the latter has a more decisive impact on the environment. Another important subtlety lies in the distinction between realized versus expected returns (from investors). Our results show more pronounced effects on expected returns. … Lastly, like all other premia, the biodiversity factor experiences fluctuating returns. The recent period is associated with largely negative premia, especially for expected returns. Our analysis shows that a few variables are able to explain some time-variations, notably attention to biodiversity and climate, oil prices, and consumer sentiment” (p. 17).

Good ESG capital: ESG Capitals and Corporate Value Creation by Banita Bissoondoyal-Bheenick, Scott Bennett, and Angel Zhong as of June 12th, 2023 (#110): “Our paper has documented that investing in ESG capital … can lead to better short-term and long-term shareholder wealth … In the short term, the ESG capital triggers sharp financial return improvement for a firm to improve their ESG capital from a very low point (i.e., a firm that seldom considers ESG activities and culture) to an average ESG performance. Such positive effects are small but still positive if the firm continues to enhance its ESG capital from the middle range towards the top level in the market. We also find that investment in ESG capital can positively and interactively influence other capitals, such as financial, innovation and manufacturing capitals, to improve financial returns. Under a good ESG environment, more holding of the other capitals could lead to more significant financial returns than each capital could achieve individually“ (p. 23/24).

Provider-friendly ESG? Machine-Learning about ESG Preferences: Evidence from Fund Flows by George O. Aragon and Shuaiyu Chen as of July 29th, 2023 (#36): “We first construct a broad dataset of ESG scores for active equity mutual funds based on funds’ stock holdings and stock-level scores from six prominent ESG data providers. We document substantial dispersion in scores across providers, but that many scores nevertheless have predictive power for flows. … Over our 2010–2020 sample period, we find that funds with higher ESG benefits subsequently realize higher flows, lower net returns against the benchmark, lower value-added from net returns, and hold stocks that underperform other stocks. We estimate that investors pay an annual premium of $11 million to invest in a fund with ESG benefits in the top decile. Overall, our findings shed new light on the relevance of ESG scores and the ESG preferences of investors“ (p. 23). My comment: The fund flows should be positive for my pure ESG fund and portfolios, see e.g. Artikel 9 Fonds: Kleine Änderungen mit großen Wirkungen? – (prof-soehnholz.com)

Governance-washing: The G-pillar in ESG: how to separate the wheat from the chaff in comply-or-explain approach? by Daniela Venanzi as of June 26th, 2023 (#24): “This study tries to verify if a gap exists between apparent and real compliance to CG (Sö; Corporate Governance) Code requirements in a sample of Italian listed financial companies (mostly banks), with reference to two areas (independence of board members and transparency) that mostly make decision-making unbiased by conflicts of interests and are therefore crucial for corporate sustainability. We find opacity/obfuscation in CG narrative and avoidance/concealment strategies also in banks considered “CG champions”, more rarely non-compliance clearly declared and appropriately explained” (abstract).

ESG predictions: Are ESG ratings informative to forecast idiosyncratic risk? by Christophe Boucher, Wassim Le Lann, Stéphane Matton, and Sessi Tokpavi as of July 11th, 2023 (#71): “The contribution of this article is to propose a formal statistical procedure for assessing the informational content in ESG ratings. … We apply our procedure to evaluate two leading ESG rating systems (Sustainalytics and Asset4) in three investment universes (Europe, North America, and the Asia-Pacific region). The results show that the null hypothesis of a lack of informational content in ESG ratings is strongly rejected for Europe, while the results are mixed and predictive accuracy gains are lower for the other regions. Furthermore, we find that the predictive accuracy gains are higher for the environmental dimension of the ESG ratings. Importantly, we find that the predictive accuracy gains derived from ESG ratings increase with the level of consensus between rating agencies in all three universes, while they are low for firms over which there is a high level of disagreement“ (p. 31).

Risk-reducing disclosure: ESG Disclosure, CEO Power and Incentives and Corporate Risk-taking by Faek Menla Ali, Yuanyuan Wu, and Xiaoxiang Zhang as of July 25th, 2023 (#19): “… we analyze the impact of ESG disclosure on firm risk-taking within US companies. … the reduction in corporate risk-taking due to ESG disclosure mitigates excessive risk-taking rather than leading to risk avoidance“ (p. 26).

Impact investing research: Impact impact?

Impact impact? Missing the Impact in Impact Investing Research – A Systematic Review and Critical Reflection of the Literature by Deike Schlütter, Lena Schätzlein, Rüdiger Hahn, and Carolin Waldner as of July 6th, 2023: “Impact investing (II) aims to achieve intentional social impact in addition to financial return. … the growing academic literature on II is scattered across a variety of disciplines and topics, with inconsistencies in terminology and concepts and a paucity of theoretical explanations and frameworks. … Despite the fact that II aims to create a measurable societal impact, this impact of II, its raison d’être, is not scrutinized in the literature“ (abstract).

Stewardship overview: Investor Stewardship: The State of the Art and Future Prospects by Dionysia Katelouzou as of June 22nd, 2023 (#46): “Within less than fifteen years fifty-five soft-law stewardship codes have been developed across 23 jurisdictions on six continents and investor stewardship became the standard term of reference for the role of institutional investors in addressing not only corporate governance but also environmental and social issues. … Nevertheless, there is still a continuing lack of clarity or consensus over what regulators and investors deem to be a good investor steward. … Institutional investors acting as stewards are expected to exercise power and influence over their assets, on behalf of others, and for others. … Finally, I look at the future of investor stewardship, focusing specifically on two ongoing trends, that of green stewardship and disintermediated stewardship“ (abstract).

ESG engagement: Does Paying Passive Managers to Engage Improve ESG Performance? by Marco Becht, Julian R. Franks, Hideaki Miyajima and Kazunori Suzuki as of July 26th, 2023 (#283): “… the Japanese Government Pension Investment Fund (GPIF), the largest public pension fund in the world … gave its largest passive manager a remunerated mandate to improve the environmental (E), social (S) and governance (G) performance of portfolio companies. … engagement by the asset manager has resulted in improvements in some of the ESG scores for mid- and large cap companies; small-cap companies were rarely engaged. … we find evidence that GPIF’s portfolio tilt towards ESG indexes has created financial incentives to improve ESG scores” (abstract).

Career first? Exit or Voice? Divestment, Activism, and Corporate Social Responsibility by Victor Saint-Jean as of June 21st, 2023 (#80): “Using a classification framework based on US mutual funds’ portfolio holdings and votes on S-related shareholder proposals, I show that voice funds generally do better than exit funds when it comes to curtailing firms’ anti-social behavior. The exit strategy relies on the threat of lower stock prices and is effective only at firms with high CEO wealth-performance-sensitivity. Voice funds threaten directors’ reelection, and are thus more effective in general, especially when elections are approaching. Taken together, my results point to the career concerns of the leadership as driving pro-social change when shareholders demand it” (abstract).

No social premium: Green vs. Social Bond Premium by Mohamed Ben and Thierry Roncalli from Amundi as of May 21st, 2023 (#102): “Between 2019 and 2022, the greenium is about −3 bps on average, meaning that, all else being equal, investors are willing to forsake a small share of returns in exchange for environmental benefits. … For the social bond premium, we notice fragmented estimates of the premium in the secondary market. In the long run, the premium is close to zero and equal to −0.3 bps on average. … we notice that the social bond premium is not positively correlated with the greenium. … non-euro projects are subject to a higher premium“ (p. 26/27).

Article 9 segments: SFDR Article 9: Is it all about impact? by Lisa Scheitza and Timo Busch as of July 17th, 2023 (#235): “We investigate more than 1,000 investment funds that are classified under Article 9 of the EU Sustainable Finance Disclosure Regulation (SFDR). … while 60% of funds follow an impact-oriented investment strategy, we identify 40% that are not impact-related but rather pursue an Environment, Social, and Governance (ESG) investment strategy. Generally, we do not find significant differences in ESG scores and returns between ESG-related and impact-related funds. Yet, impact-related funds have higher SDG impact scores and higher management fees than ESG-related funds. Downgraded Article 9 funds, i.e., funds that changed SFDR status by January 2023, however, tend to follow less ambitious investment approaches and realize lower returns than funds that maintained their SFDR statuses“ (abstract). “ …. we find no significant differences in risk-adjusted returns between ESG-related investments and impact-related investments among Article 9 funds” (p. 16). My comment: My impact approach see Active or impact investing? – (prof-soehnholz.com)

Other investment research

Asset allocation problem? Empirical evidence on the stock-bond correlation by Roderick Molenaar, Edouard Sénéchal, Laurens Swinkels, and Zhenping Wang as of July 26th, 2023 (#377): “Our historical data starting in 1875 indicates that a positive stock-bond correlation has been more common than a negative one, even though the latter has been observed mostly in the past two decades. Our overarching finding is that for the post-1952 period with independent central banks, a positive stock-bond correlation is observed during periods with high inflation and high real returns on Treasury bills. … Historical regimes with positive stock-bond correlation are associated with higher volatility risk of a 60/40 portfolio and lower Sharpe ratios“ (p. 25/26). My comment: My most-passive allocation approach see Microsoft Word – 230720 Das Soehnholz ESG und SDG Portfoliobuch

………………………………………………………………………………….

Impact impact? Advert for German investors:

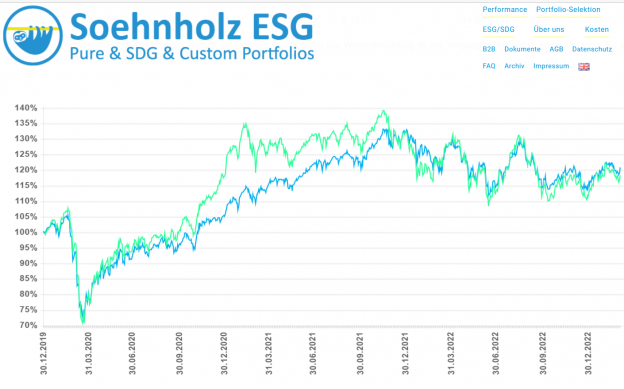

“Sponsor” my research by investing in and/or recommending my global small/midcap mutual fund (SFDR Art. 9). The fund focuses on social SDGs and uses separate E, S and G best-in-universe minimum ratings and broad shareholder engagement with currently 28 of 30 companies engaged: FutureVest Equity Sustainable Development Goals R – DE000A2P37T6 – A2P37T